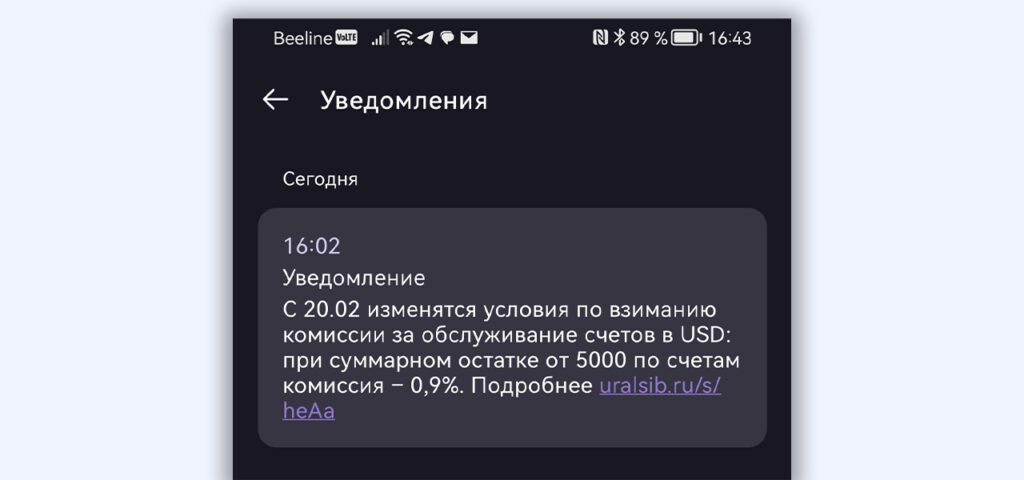

Недавно клиенты банка Уралсиб получили уведомление о том, что банк начнёт взимать комиссию с остатков по вкладам в долларах и евро, если сумма (причём на всех счетах клиента) превышает 5000 долларов США.

Когда мой знакомый, клиент этого банка, обратился с вопросом, как ему быть, то ему сразу предложили забрать деньги. Хотя ранее, когда он пытался получить часть сбережений в валюте, с этим возникли проблемы — деньги нужно было заказывать заранее, причём недели за две, а банк несколько вольно трактовал указание ЦБ о временном порядке работы с наличной валютой.

При этом такая комиссия в банке была уже давно, просто взимали её с суммы свыше 10 тыс. долларов.

Естественно, клиенты, узнав о такой комиссии, начинают забирать свои деньги. Но это не единственный способ дедолларизации клиентов, который используют банки.

Зачем банки «дедолларизируют» клиентов

Тренд на введение комиссий появился несколько лет назад, а в последний год он ускорился. Если в двух словах, то банкам валютные вклады стали невыгодны. Банк берёт деньги, чтобы выдавать их в кредит, а если никому не нужны кредиты в долларах или евро, то банк несёт убытки, когда выплачивает проценты вкладчикам.

Отрицательные процентные ставки по вкладам физлиц банки вводить не имеют права. Но они выкручиваются, меняя тарифы.

Как банки «заставляют» клиентов избавляться от валюты

- Не принимают срочных вкладов и не открывают счета в валюте.

Это самый простой и безболезненный способ. Истёк у клиента срок вклада в долларах, новый открыть не получится, и проценты такой вкладчик получать больше не будет.

Некоторые банки идут дальше и просто не открывают новые счета в долларах или евро. То есть если кто-то решит открыть счёт и внести на него валюту, то банк ему откажет.

- Комиссия за обслуживание счёта.

Тренд на такие комиссии существует довольно давно, но в течение прошлого года его ввели очень многие банки. По сути — это отрицательная процентная ставка. Но поскольку банки не имеют права устанавливать отрицательные ставки, это называют комиссией за обслуживание счёта.

Обычно комиссия начинает взиматься при превышении какого-то лимита — 5000, 10000 или даже 100 000 долларов США.

Ставки могут быть тоже разными — может быть и меньше 1% в месяц, а где-то устанавливаться в виде годового процента (например, в одном банке — 3% годовых).

Хранить деньги на таких условиях в банке согласится только тот, у кого сумма на счету меньше установленного лимита. Но и тут банкам есть, что ответить.

- Плата за забывчивость — обслуживание неактивных счетов.

В некоторых банках предусмотрена комиссия за обслуживание неактивных счетов. В последние годы такую плату стали вводить многие банки, однако некоторые банки вводят её только для счетов в валюте.

Величина её может быть в виде доли процента от остатка (обычно, порядка 0,1%) или в виде фиксированной суммы — 1 — 2 $.

Если клиент не будет пользоваться счётом продолжительное время (полгода, год или выше), оставит его «до лучших времён», то через какое-то время он может обнаружить на счёте сумму меньше, чем туда вносил.

Избежать взимание такой комиссии достаточно просто — надо периодически осуществлять какие-то операции (например, переводить небольшую сумму между своими счетами). Однако, комиссия рассчитана как раз на то, что люди будут забывать это делать.

- Комиссия за выдачу средств со счёта.

Такую комиссию (в размере от 1% до 5%) я встретил в тарифах нескольких банков. И тут есть любопытный нюанс.

Дело в том, что ЦБ запретил банкам взимать комиссию с тех сумм в валюте, которые были на счетах клиентов до введения временного порядка работы с наличной валютой. В прошлом году многим банкам даже пришлось возвращать такую комиссию.

То есть комиссия будет взиматься со всех сумм, которые поступили на счёт после марта прошлого года, и распространяется на любые поступления — пополнение счёта наличными, безналичные зачисления и даже выплату процентов по вкладам.

При этом, как минимум в одном банке, эта комиссия не взимается, если деньги были сняты со счёта достаточно быстро — в течение 10 дней после поступления. Если не успел — плати.

- Комиссия за пополнение счета.

Такая комиссия обычно распространяется на безналичные перечисления. Громче всего здесь проявил себя банк «Тинькофф», который в прошлом году ввёл комиссию в размере 3%, но менее 200 долларов. Доходило до смешного, когда с поступившего перевода в сумме, допустим, 100 долларов взималась комиссия в размере… 100 долларов.

Что делать тем, у кого есть в банках сбережения в валюте

Надо морально готовиться к тому, что хранить деньги в долларах или евро на счету может быть накладно, и, возможно, придётся вернуться к варианту хранения валюты в виде наличных.

Если у вас открыт валютный счёт в банке, то перепроверьте тарифы, и делайте это регулярно — пропустить сообщение от банка достаточно легко (особенно, если банк забудет его отправить).

Сейчас, кстати, появился спрос на кредиты в китайских юанях, банки начинают их выдавать, и поэтому на вклады в юанях такие тарифы не распространяются. Наоборот, банки по ним готовы платить проценты, и вклады в юанях могут стать альтернативой долларам и евро для тех, кто предпочитает хранить сбережения в валюте.