Каждый год в январе я проверяю отчёты по кредитной истории. Два раза в год кредитный отчёт в БКИ можно запросить бесплатно, и я всегда этим пользуюсь.

На мой взгляд это обязательная процедура — никогда не помешает проверить, чтобы там были указаны достоверные данные (особенно если вы планируете брать кредит).

Обычно из таких отчётов я узнаю, что какой-то банк решил, что ему интересна моя кредитная история — информация о запросах тоже доступна в кредитном отчёте. Тогда я звоню в банк и сообщаю, что не давал согласие на такие запросы.

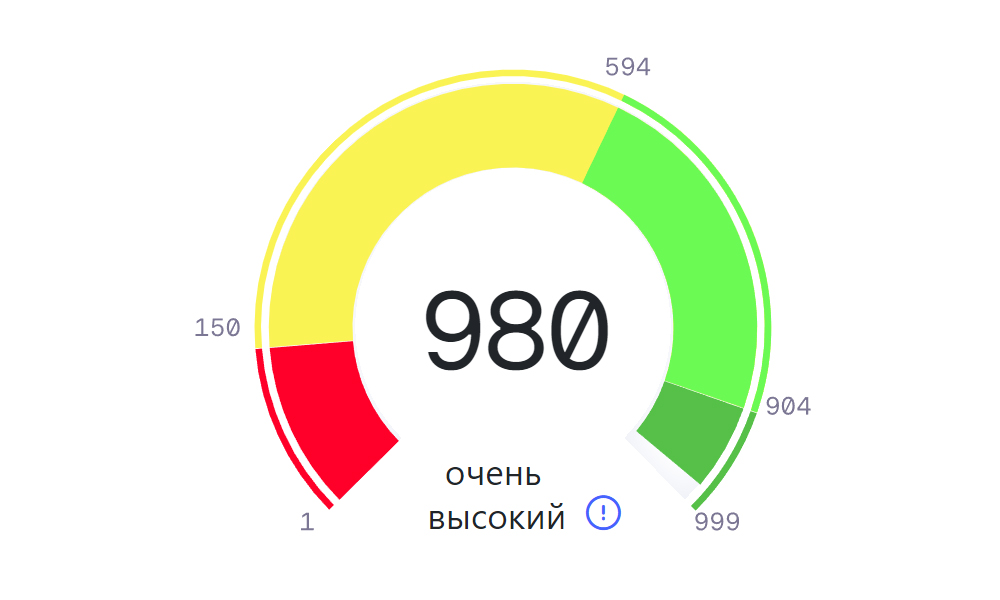

Текущий отчёт меня сначала удивил — из него пропала информация о когда-то полученных кредитах и изменился мой кредитных рейтинг.

Куда пропала информация о кредитах из кредитных отчётов

Я сделал сразу два запроса — один в Национальное бюро кредитных историй (НБКИ), а второй в Скоринг-бюро (так теперь называется Эквифакс, бывшая «дочка» американского бюро Equifax, которая прекратила деятельность в России).

Отчеты этих бюро были всегда приблизительно одинаковы — банки, где я брал кредиты, пользовались одновременно услугами этих двух компаний.

Сейчас же я увидел, что данные о ряде кредитов исчезли.

И это нормально. Дело в том, что информация хранится в кредитной истории семь лет (раньше срок хранения составлял 10 лет).

При этом удаляются как отчёт с просрочками, так и без них. Поэтому такая «самоочистка» кредитной истории может напрямую влиять на рейтинг — если были просрочки, то после удаления информации о них рейтинг должен улучшиться.

В моём случае произошло наоборот — кредитный рейтинг снизился (правда он всё ещё в «зелёной зоне», т.е. положительный). Это связано с тем, что информация о кредитах без просрочек, которые были успешно погашены, при расчёте рейтинга рассматривается как положительный фактор .

На что обращать внимание в кредитных отчётах

То, что из отчёта пропали старые кредиты — это скорее любопытно, чем важно. При этом, в кредитной истории может быть информация, которую важно не пропустить:

- Наличие кредитов, которые вы не брали.

Случается, что мошенники оформляли кредит по чужим документам. Кредитный отчёт — это один из способов узнать об этом.

- Корректность информации в кредитном отчёте.

Банки допускают ошибки — иногда кредиты «задваиваются», закрытые кредиты числятся открытыми, а по кредитам, с которыми всё нормально, почему-то передаётся информация о просрочках.

Всё это влияет на кредитных рейтинг, и чем скорее неверные данные будут исправлены — тем лучше.

- Запросы «любопытствующих» банков.

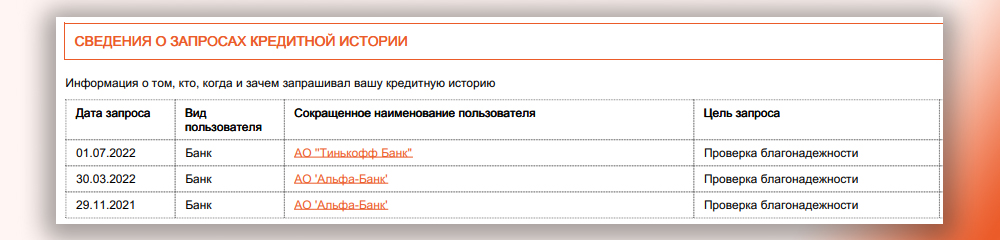

В своём отчёте я обнаружил запросы от двух банков. Поскольку заявок на кредиты я не подавал, то сделано это было по инициативе банка, в каких-то своих целях (скорее всего, чтобы сделать «выгодное предложение»).

Банки не имеют права запрашивать кредитную историю без согласия клиента, но регулярно это делают.

Обнаружив что-то подозрительное в отчёте кредитной истории, можно предпринимать какие-то действия. Ошибочную информацию можно исправить через банк, который её туда внёс; чтобы банки не интересовались вашей кредитоспособностью — тоже можно потребовать в самом банке. А вот с «неожиданными кредитами» так просто будет не разобраться, но чем раньше вы о них узнаете, тем лучше. К счастью, такое происходит достаточно редко.