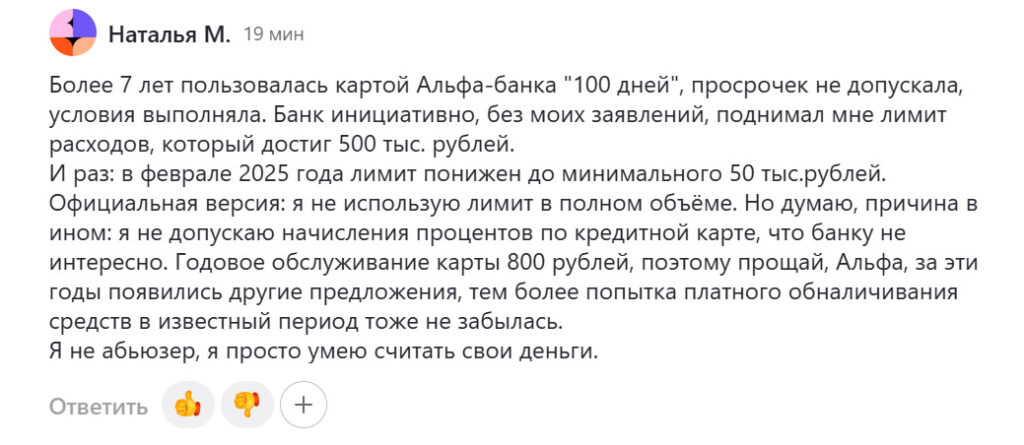

Поводом к этой публикации стал комментарий, который был оставлен к статье о «банковских абьюзерах»:

Таких случаев последнее время довольно много, и на сайтах отзывов можно найти немало подобных историй.

На снижение лимитов жаловались клиенты крупных банков, таких как ВТБ, Сбербанк и Альфа Банк. В некоторых случаях лимиты уменьшались в десятки раз (например, с 1 000 000 до 50 000 рублей). Для карт, которые долгое время не использовались, лимиты иногда обнулялись.

Но изменения могут коснуться не только величины доступного лимита.

Какие условия могут менять банки действующим кредитным картам

Банки не могут менять ставку по кредитной карте, не могут вводить дополнительных комиссий (есть решение Верховного суда по этому поводу), но в том, что касается остальных условий, они действуют относительно свободно.

Например, могут снизить лимит кредитования, или даже заблокировать карту клиенту, который регулярно допускает просрочки. Или, если банк решил, что клиент недобросовестно подошёл к программе лояльности — не выплатить ему кешбэк, и в будущем поменять условия для его получения.

Но в последнее время банки всё чаще начинают «пессимизировать» кредитные карты клиентов, которые не нарушали условий использования карты.

Почему банки ухудшают условия действующих кредитных карт

Некоторое время назад, зампред правления банка «Уралсиб» Станислав Тывес, выступая на форуме «Финансы новой цифровой эпохи», рассказал, что банк практикует снижение лимитов (вплоть до нуля) по кредитным картам «недоходных» клиентов, т.е. тех клиентов, которые активно пользуются картой, но полностью погашают задолженность во время льготного периода.:

«Если раньше клиенты, которые пользовались кредитной картой, не платили годами проценты и думали, что этого никто не понимает, то неожиданно за последние полгода клиентам показали, что банки про это понимают. Если при ключевой ставке 6% и большом объёме кредитов наличными это терпели, то при «ключе» 21% и низких объёмах выдач кредитов наличными кредитные организации просто начинают блокировать этих клиентов и говорить: „Уходите в другие банки“».

Заявление яркое, его даже можно назвать циничным, поэтому его с радостью подхватили СМИ и телеграм-каналы, но, на мой взгляд, причина заключается вовсе не в том, что банк потерял терпение по отношению к таким клиентам.

На мой взгляд, снижая лимиты у активных, но недоходных клиентов, банк делает это для следующих целей:

- Замена неактивных клиентов на активных.

Снижение лимитов по кредитным картам увеличивает потенциал банка по кредитованию новых клиентов — например, выдавать потребительские кредиты. Ожидаемый результат — рост доходов.

- Повышение ставок по кредиткам.

Много активных кредитных карт было выдано довольно давно, на условиях, которые сейчас не сможет предложить ни один банк. Поэтому, снижая лимиты, клиентов подталкивают к оформлению новых кредиток, на новых условиях.

- Противодействие кредитным карусельщикам.

В последние годы приобрела популярность «пассивного заработка» (в кавычках, потому что ничего пассивного тут нет) — оформить кредитку, перевести деньги с неё на вклад или накопительный счёт на пару месяцев, заработать проценты, а потом погасить кредитку, успев в льготный период. Банкам и вклады, и кредиты нужны для того, чтобы зарабатывать, и неудивительно, что им не нравятся клиенты, которые зарабатывают на займах, а не платят за них.

- Улучшение показателей банка в части выполнения нормативов ЦБ.

В последнее время ЦБ ужесточил ряд требований, к выдаваемым кредитам. Например, банки обязаны рассчитывать показатель долговой нагрузки (ПДН), который с конца 2024 г. стал значительно ограничивать кредиты клиентам с высоким уровнем долгов. Поэтому банки могут побуждать неактивных и «недоходных» клиентов закрывать карты, снижая лимиты, чтобы улучшить свои показатели.

Как может неактивный и недоходный клиент избежать снижения лимита

Очевидный ответ: стать активным и доходным — т.е. воспользоваться кредиткой, пусть даже на небольшую сумму, выйти за пределы льготного периода, и заплатить проценты.

Но, уверен, что можно соблюдать грейс-период и не привлечь внимание банка — просто операции по карте должны быть естественными. Покупки товара, оплата на маркетплейсах и т.п., а не типовые операции по переводу средств.

Ну или хотя бы, если вы решили «покаруселить» — не делайте вклад из средств в том же банке, где вы их получили по кредитной карте. Слишком заметно.